Conteúdo

- 1 Como calcular a folha de pagamento 2023?

- 2 Como calcular salário líquido Maio 2023?

- 3 Como calcular INSS e IRRF na folha de pagamento 2023?

- 4 Como calcular valor do salário líquido?

- 5 Como é feita o cálculo das férias?

- 6 Quem ganha 4000 recebe quanto de férias?

- 7 Como fazer o cálculo de 10 dias de férias?

- 8 Quem ganha R$ 2000 recebe quanto de férias?

Como calcular a folha de pagamento 2023?

Tempo de Leitura: 7 minutos

Quando o assunto é folha de pagamento, é fundamental que o Departamento Pessoal entenda como calcular o INSS e como fazer o seu recolhimento de forma correta.

O Instituto Nacional do Seguro Social (INSS), por sua vez, é um imposto que deve ser descontado no contracheque de todos os funcionários contratados sob o regime da Consolidação de Leis Trabalhistas (CLT).

Neste artigo, você vai descobrir mais sobre esse desconto e suas particularidades. Acompanhe o conteúdo pelos tópicos abaixo e boa leitura!

O desconto do INSS é referente a um imposto que vai para o Instituto Nacional do Seguro Social, também conhecido como Previdência Social.

Esse recolhimento é aplicado diretamente na folha de pagamento dos funcionários.

Esta instituição atua como uma espécie de seguradora que garante que o indivíduo terá assistência em situações de fragilidade, como acidentes, perda repentina de emprego ou a tão esperada chegada da aposentadoria.

O empregador é responsável por calcular o INSS, efetuar os pagamentos e repassar as guias todos os meses ao Governo Federal.

O recolhimento do INSS não é opcional, sendo um dos benefícios previstos pela CLT e uma obrigação de todo indivíduo que exerce algum tipo de atividade remunerada, incluindo empresários.

Existem ainda os casos em que os colaboradores não têm o INSS recolhido. É o caso de estagiários e Pessoas Jurídicas que prestam serviços por meio de contratos não amparados pela CLT.

Não deixe de conferir também estes conteúdos:

- O recolhimento da guia de INSS diz respeito à seguridade social dos empregados. Essa é a forma que o Governo Federal utiliza para arrecadar os valores das aposentadorias, das pensões e dos auxílios.

Estes são alguns dos benefícios que podem ser oferecidos pela Previdência Social:

Aposentadoria por idade;

Aposentadoria por tempo de contribuição;

Aposentadoria por invalidez;

Auxílio-doença;

Auxílio-acidente;

Pensão por morte;

Auxílio-reclusão;

Salário-maternidade.

Portanto, os empregadores devem saber como calcular o INSS na folha de pagamento e fazer o recolhimento da forma correta.

Assim, a empresa fica em dia com as leis trabalhistas, enquanto os funcionários garantem seus principais direitos.

Agora, um segundinho: você já conhece nossa planilha de folha de pagamento gratuita? Por meio dela, é possível automatizar diversos cálculos e, assim, agilizar o processo. Para conhecê-la, confira o link a seguir:

O INSS é descontado na folha de pagamento do trabalhador, ou seja, o valor sai diretamente do salário do funcionário, antes de ele receber o valor líquido.

O desconto é feito mensalmente, e o valor é direcionado pelo próprio empregador para a Previdência Social, mas os valores variam de acordo com o salário bruto de cada profissional.

No caso de profissionais autônomos ou pessoas jurídicas, o pagamento deve ser realizado de maneira independente, respeitando os valores proporcionais ao faturamento e plano escolhido durante o cadastro para definir as taxas de aposentadoria ou auxílio no futuro.

É necessário entender melhor como funciona o recolhimento do INSS para pessoas jurídicas, já que o processo não é intermediado por um empregador.

O mesmo vale pa”.

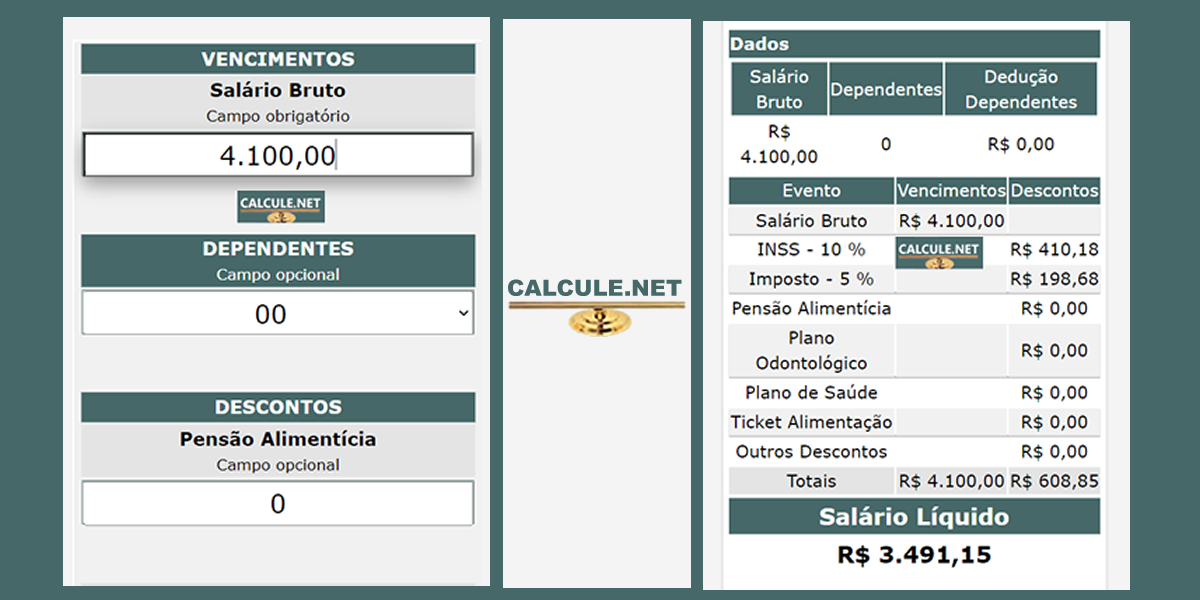

Como calcular salário líquido Maio 2023?

Pronto, dessa forma, é possível fazer várias simulações para descobrir seu salário líquido gratuitamente.

Para iniciar o cálculo do salário líquido, o primeiro dado cadastrado será o valor do salário bruto. Com essa informação você terá a base para os percentuais de descontos que serão feitos durante o processo de cálculo. Em seguida, devem ser levantados todos os descontos realizados em um determinado mês. Esses descontos podem ser o INSS, o Imposto de Renda, desconto de vale transporte, vale refeição, planos de saúde e tudo que é descontado do seu salário.

Contudo, também é preciso somar todos os adicionais recebidos, com adicional noturno, hora extra, insalubridade e qualquer benefício que possa ser somado no mês de referência. O salário líquido se refere à quantia realmente recebida na conta bancária do trabalhador. Ou seja, ele é o valor final da remuneração recebida após os descontos devidos, como o Imposto de Renda e o INSS.

Dessa forma, a calculadora CLT vai te ajudar a fazer o cálculo de maneira precisa, utilizando todas as informações necessárias, como o valor do salário bruto, o número de dependentes e os descontos.

Para calcular o salário líquido é necessário considerar o valor do salário bruto do trabalhador e então subtrair os descontos obrigatórios e os acordados. Os descontos mais conhecidos são os da Previdência Social e do Imposto de Renda, no entanto, existem outros, que serão detalhados no próximo tópico.

Lembre-se, no entanto, de utilizar a Calculadora de Salário Líquido da Mobills para facilitar as contas e obter o cálculo exato.

O salário líquido corresponde ao salário bruto menos os descontos oficiais. Dessa maneira, os principais descontos são os referentes ao INSS e ao Imposto de Renda.

Em relação ao INSS, ele gira em torno de 8% a 11% do salário bruto. Já em relação ao imposto de renda, varia entre 7% a 27,5% do salário bruto menos o valor referente ao INSS.

Além disso, existem outros descontos, como vale transporte, vale refeição, convênio médico, entre outros que pode ser incluídos nessa soma. Este é o valor destinado ao Instituto Nacional do Seguro Social. As contribuições são para manter a Previdência Social, responsável por pagar pensão por morte, auxílio-doença, aposentadoria e outros benefícios.

Entretanto, o desconto está previsto em Lei e acontece durante todo o tempo de vida profissional, exceto depois da aposentadoria. Nesse caso, mesmo que continue a trabalhar, você não terá mais descontos referente ao INSS.

IRRF quer dizer Imposto de Renda Retido na Fonte. Todo mês, uma porcentagem referente ao imposto de renda é descontada da folha de pagamento do trabalhador, o que impacta no cálculo do salário líquido.

Contudo, existe a possibilidade de recuperar esse dinheiro, com a restituição de imposto de renda, resultado da declaração anual prevista em Lei. Assim como o INSS, o IRRF é obrigatório. Ele, por sua vez, é calculado após o INSS e há um valor legal por dependente (R$189,59) que é deduzido do salário bruto.

Como calcular INSS e IRRF na folha de pagamento 2023?

Veja quanto você precisa pagar de Imposto de Renda retido na fonte.

Neste artigo, vamos explorar uma ferramenta essencial para quem deseja estar em dia com as obrigações fiscais: a calculadora do IRRF para o ano de 2023. Com ela, é possível ter uma estimativa de quanto você terá que pagar de Imposto de Renda Retido na Fonte. Além disso, vamos abordar os conceitos básicos sobre o IRRF, como ele funciona, e como você pode fazer o cálculo de forma eficiente.

O Imposto de Renda Retido na Fonte (IRRF) é um tributo que incide sobre os rendimentos dos trabalhadores assalariados e também sobre outros tipos de rendimentos, como aluguéis, prêmios, e rendimentos de aplicações financeiras. O IRRF funciona como uma espécie de adiantamento do Imposto de Renda que será devido pelo contribuinte na declaração anual. Ele é retido diretamente na fonte pagadora, o que significa que, no caso de um trabalhador assalariado, a empresa empregadora é responsável por fazer o desconto do imposto no salário do trabalhador e repassar ao governo.

Esse mecanismo tem como objetivo principal assegurar que o governo receba os impostos de forma mais eficiente, uma vez que o tributo é recolhido assim que o rendimento é pago. Além disso, o IRRF ajuda a evitar a evasão fiscal, pois torna mais difícil para os contribuintes não declararem seus rendimentos.

É importante destacar que o valor retido na fonte é calculado com base em uma tabela progressiva, que estabelece alíquotas que variam de acordo com a faixa de renda do contribuinte. Isso significa que quanto maior o rendimento, maior será a alíquota aplicada.

No momento da declaração anual de Imposto de Renda, o contribuinte deverá informar todos os rendimentos recebidos e o total de imposto que foi retido na fonte. Caso o valor retido seja maior que o devido, o contribuinte poderá receber uma restituição da diferença. Por outro lado, se o valor retido for menor que o devido, o contribuinte terá que pagar a diferença.

Além dos trabalhadores assalariados, o IRRF também incide sobre pagamentos feitos a pessoas jurídicas, como prestação de serviços, aluguel de imóveis, entre outros. Nesses casos, as alíquotas e condições para retenção podem variar.

Antes de mergulharmos em quem deve fazer a declaração, é importante entender como utilizar a calculadora IRRF de forma eficaz. Essa ferramenta é projetada para ajudar os contribuintes a estimar o valor do Imposto de Renda que será retido na fonte.

Ao inserir informações como renda mensal, número de dependentes e outras deduções, a calculadora fornecerá uma estimativa do valor do imposto a ser pago. Isso pode ser útil para o planejamento financeiro e para garantir que você esteja preparado para cumprir suas obrigações fiscais.

De acordo com a Receita Federal, devem fazer a declaração de Imposto de Renda as pessoas que receberam rendimentos tributáveis acima do limite anual estabelecido pela legislação. Além disso, quem obteve renda de atividades rurais ou teve ganhos de capital na alienação de bens.

Como calcular valor do salário líquido?

Você sabe o que é salário líquido? Ou melhor, qual é a diferença entre o salário líquido e o bruto? Se você não tem a mínima ideia do que responder, esse artigo é para você!

Para começar, é de grande importância saber diferenciá-los, pois, ao planejar qualquer orçamento, o valor do salário que se deve considerar é o valor do salário líquido e não o do bruto. Além disso, é importante saber as diferenças para conferir se todos os descontos e valores apontados no holerite estão corretos. Assim, nem a empresa e nem o colaborador sofrerá com erros nos cálculos.

Por isso, confira os tópicos que serão abordados acerca do salário líquido neste artigo:

Boa leitura!

Em uma maneira simples de explicar: o salário líquido é o salário bruto após sofrer todas as deduções de atribuições e descontos necessários e obrigatórios. Ou seja, salário líquido = salário bruto – (descontos e atribuições).

Para calcular o valor do salário líquido existem alguns descontos, entre eles estão:

- O salário bruto é o valor que aparece nas propostas de emprego. A quantia do salário bruto não passou por nenhum tipo de descontos ou atribuições. Agora, o salário líquido é o valor que cai em sua conta todo mês, já livre de todos os descontos possíveis e esperados.

Em outras palavras, o salário bruto é a pedra de mármore, a qual precisa que se retire algumas lascas para formar uma escultura. E o salário líquido é a escultura.

Como já explicado no primeiro tópico, o salário líquido é resultado de algumas alterações. E para saber quanto exatamente irá cair no final do mês, temos que subtrair alguns descontos – os quais são acordados com a empresa previamente. Esses descontos são divididos em dois patamares:

Separamos para você alguns cálculos de descontos obrigatórios, esses valores podem ser vistos no holerite. Esses tipos de descontos são destinados a institutos (INSS, IRRF), os quais vão zelar, proteger e resguardar os direitos dos trabalhadores.

O Instituto Nacional de Segurança Social é uma autarquia do governo que recebe contribuições para que possa gerar benefícios para os funcionários contribuintes em casos de:

- Aposentadoria por idade, tempo de contribuição ou invalidez;

- Auxílio doença;

- Auxílio reclusão;

- Pensão por morte;

- Salário maternidade.

Esse desconto sofre reajustes todos os anos e varia de acordo com o salário de cada contribuinte, pois quanto mais alto for o salário maior é a porcentagem retirada do salário. Em 2023, o reajuste da alíquota – porcentagem descontada do salário – está entre 7,5% e 14%.

Abaixo preparamos uma tabela com os dados correspondentes com a alíquota do ano de 2023:

| Base de cálculo mensal em R$ | Alíquota |

|---|---|

| Até 2.112,00 | Isento |

| De 2.112,01 até 3.140,00 | 7,5% |

| De 3.140,01 até 4.150,00 | 15% |

| De 4.150,01 até 5.150,00 | 22,5% |

| Acima de 5.150,00 | 27,5% |

Esse meio de desconto é aplicado para todo tipo de trabalhador, até mesmo os autônomos. O IRRF é o Imposto de Renda Retido na Fonte, que é o adiantamento do pagamento do Imposto de Renda do trabalhador. Esse tipo de adiantamento é descontado do salário bruto, pois é um dever da empresa fazer o recolhimento e repasse para Receita Federal. Contudo, essa “atribuição” só é feita com trabalhadores que tenham o salário base acima de R$2.112,00.

A tabela de alíquotas é sempre divulgada pela própria receita federal e deste ano a variação é a seguinte:

Como é feita o cálculo das férias?

Calcular férias de 30 dias é simples: um salário bruto inteiro, mais um terço do salário bruto, menos os descontos. Se uma pessoa ganha R$3000, por exemplo, o valor bruto de seu salário de férias será: Férias tiradas (30 dias) = R$3000. Um terço do salário = R$1000.

Quem ganha 4000 recebe quanto de férias?

As férias são ótimas para quem vai tirar, mas podem ser um pouco mais complicadas para quem vai calcular os valores a serem pagos ao funcionário. Isso porque o cálculo pode ser um pouco complicado, principalmente quando o colaborador não vai gozar férias integrais.

Para saber como fazer cálculo de férias, é preciso considerar uma série de fatores, como o salário base, a data do pagamento, o dia em que a pessoa vai sair, quanto tempo vai tirar, entre outras coisas.

Com tantas variáveis, algumas pessoas se confundem na hora de calcular as férias, mas não se preocupe que nós vamos mostrar o passo a passo a seguir!

A cada 12 meses trabalhados, 30 dias são de férias. Esses 30 dias podem ser divididos em até três períodos, desde que um deles tenha, no mínimo, 14 dias corridos e nenhum deles tenha menos de 5 dias.

Quando o trabalhador vai gozar de férias integrais, ou seja, vai tirar todos os 30 dias de uma vez só, fazer o cálculo é mais fácil. Confira o passo a passo!

O primeiro dado que você precisa para saber como fazer cálculo de férias é o salário base do trabalhador, ou seja, o seu salário mensal.

A partir disso, você deve calcular a remuneração proporcional a um dia de trabalho e multiplicar esse número pela quantidade de dias que o funcionário vai tirar de férias.

Veja no exemplo!

| Salário base | Valor das férias |

|---|---|

| R$ 3000 | 30 dias |

| + R$ 1000 (1/3 do salário) | |

| = R$ 4000 |

Do valor total das férias, ainda é preciso descontar o INSS. É importante lembrar que o desconto deve ser feito do valor total, já com 1/3 acrescidos. Veja:

| Valor das férias | INSS (9%) | Valor líquido |

|---|---|---|

| R$ 4000 | R$ 360 | R$ 3640 |

Para mostrar como fazer cálculo de férias de menos dias, vamos imaginar que Lucas, funcionário da sua empresa, vai tirar somente 20 dias de férias. Sendo assim, vamos fazer o mesmo cálculo já mostrado acima, porém multiplicando o valor da diária por 20, e não por 30.

| Salário base | Valor das férias |

|---|---|

| R$ 3000 | 20 dias |

| + R$ 1000 (1/3 do salário) | |

| = R$ 2666,67 |

Agora imagine que Lucas resolveu vender os seus 10 dias restantes de férias, em vez de guardá-los para outro momento. Nesse caso, você também deverá pagar o abono pecuniário, que é o pagamento por esses 10 dias vendidos.

Se Lucas vai vender 10 dias, faremos o seguinte cálculo:

| Valor das férias | Valor de ⅓ | Abono pecuniário | Total |

|---|---|---|---|

| R$ 2000 | R$ 666,67 | R$ 1000 | R$ 3666,67 |

E, por fim, não podemos deixar de descontar o INSS. Usando a mesma alíquota do exemplo anterior, de 9%, temos um desconto de R$ 330. No final, Lucas vai receber o valor de R$ 3336,67.

Agora que você já sabe como fazer o cálculo de férias, vamos trazer alguns outros detalhes que precisam de atenção. O primeiro é referente ao cálculo de horas extras nas férias.

Para chegar ao valor final, você deve somar as horas extras de todo o período aquisitivo e dividir pela quantidade de meses trabalhados (geralmente, 12 meses).

Como fazer o cálculo de 10 dias de férias?

Para ficar tranquilo no seu descanso e com dinheiro no bolso, veja como fazer o cálculo de férias:

Viu como é simples? Agora é só fazer suas simulações utilizando nossa calculadora de férias.

O cálculo de férias de um colaborador no regime CLT equivale à soma do salário bruto e 1/3 desse valor, menos os descontos de INSS e IRRF. É previsto por lei que um funcionário CLT pode tirar férias após trabalhar um período de 12 meses (1 ano). Porém, é possível que dúvidas existam em relação ao cálculo de férias remuneradas. Dessa forma, confira um exemplo de como ele é realizado no caso de um trabalhador que recebe um salário de R$2400/mês.

Para calcular férias de maneira prática, primeiro some o valor bruto do salário (valor sem os descontos) + 1/3 de férias:

2400/3 = 800

2400 + 800 = 3200.

Em seguida, faça a dedução dos valores do INSS e IRRF, de acordo com a faixa salarial da soma anterior:

INSS: R$ 293

IRRF: R$ 81,25

Então, com todas essas deduções, o cálculo ficará da seguinte forma: 3200 – 374,25.

Então, o cálculo exato de férias fica com o valor líquido de R$2.825,75.

Lembre-se, no entanto, que esse resultado refere-se ao valor recebido ao ter o tempo total de férias previsto. Caso seja solicitado um período inferior, será necessário fazer o cálculo proporcional.

Vale lembrar que é lícita a concessão de férias em dois períodos, bem como a famosa venda de 10 (1/3) dias de férias.

Além disso, é possível negociar férias adiantadas/proporcionais. Basta que ambas as partes (empresa e empregado) entrem em um acordo.

Caso não seja possível tirar as férias logo após esse período, a empresa deve liberar o funcionário para as férias dentro dos 11 meses seguintes ou terá de pagar ao funcionário o dobro da remuneração.

Quer vender suas férias e não sabe como calcular um terço (1/3)? Fique tranquilo que ensinaremos agora como deve se feito. Primeiro você precisa entender que 1/3 das férias equivale a 10 dias, depois disso é só dividir seu salário bruto por 3 e depois adicionar ao valor 30%, descontar o INSS e o IRRF e o resultado será o valor a receber.

Por exemplo: Imagine que você tem um salário de R$1.200,00. Logo, 1/3 da sua remuneração é equivalente a 400 reais. Esse valor acrescido de 30% ficará no total de R$533,33 + abono pecuniário de R$ 177,77. Com o desconto de 8% do INSS, o valor líquido a ser recebido é de R$654,22.

O pagamento de férias proporcionais deve ser feito caso haja uma demissão sem justa causa, mesmo que o funcionário tenha menos de um ano de serviço.

Para a base das férias proporcionais o funcionário receberá uma remuneração na proporção de 1/12 por mês de serviço. Dessa forma, no cenário onde se tem 4 meses trabalhados você receberá 30% do valor total das férias.

Quando se trata dos direitos como um trabalhador CLT, é importante buscar as melhores informações para ter um ótimo conhecimento sobre elas, que são garantidas pelo artigo 140 do Decreto de Lei nº1535.

Quem ganha R$ 2000 recebe quanto de férias?

Sair de férias é sempre um momento muito esperado. No entanto, alguns imprevistos podem acontecer e você não ficar na empresa até a data certa. Desse modo, é muito importante saber como calcular as férias proporcionais.

Contudo, mesmo nesses casos, o trabalhador não perde o direito de receber o valor devido de férias, entretanto, o valor será proporcional ao tempo trabalhado.

Sendo assim, para aprender como calcular férias proporcionais e manter suas finanças organizadas, continue lendo!

Utilizar a calculadora de férias proporcionais é simples, basta seguir os passos abaixo:

- Para saber mais sobre esse direito, prossiga a leitura, vamos explicar todos os detalhes e como fazer o cálculo de férias proporcionais.

- Todo trabalhador tem direito a receber o valor proporcional a um salário bruto, adicionado de 1/3 de bonificação ao sair de férias. Todavia, muitos acreditam que a demissão do funcionário antes de completar o período de 1 ano pode ocasionar a perda desse valor. No entanto, essa informação é incorreta. Mesmo que a saída da empresa aconteça antes de completar o período aquisitivo de férias, ainda existe o pagamento, porém, nesse caso, é proporcional ao período que trabalhou.

- Dessa maneira, se você trabalhou 7 meses, vai receber o proporcional a esse tempo, por exemplo. Inclusive o valor de 1/3 será, também, sobre o proporcional.

- Para realizar o cálculo de férias proporcionais você deve multiplicar o valor do salário bruto pelo número de meses trabalhados e então, dividir por 12, que é o valor cheio das férias. Além disso, é preciso somar 1/3 para ter o valor total que irá receber de férias proporcionais.

- Por exemplo, um trabalhador demitido, que trabalha por 6 meses na empresa e ganha R$ 2.000,00, então o valor das férias proporcionais dele é de (2.000*6)/12 = 1000, acrescidos de um terço.

- Sendo assim, fica em R$1.333,33. Mas, pode ser um cálculo complicado, então para facilitar você pode utilizar nossa calculadora acima.

- Todo trabalhador dentro do regime CLT que sofre desligamento, pede demissão ou a empresa dá férias coletivas, tem direito a receber o valor referente as férias proporcionais. Mesmo que ainda não tenha feito 1 ano de empresa. Além disso, existem casos em que o trabalhador tem mais de um ano na empresa. Nesse caso, ele recebe o valor total mais o valor de férias proporcional ao tempo que exceder um ano.

- Os pontos principais são os valores que irá receber e o período que irá ter de descanso. Contudo, tirar férias é muito importante para sua saúde mental e qualidade de vida. Outro ponto a saber é que o valor referente as férias deve cair na conta do trabalhador até dois dias antes de começar o período de descanso. Por lei, todo trabalhador tem direito a 30 dias de férias a cada doze meses. As férias proporcionais dizem respeito ao período de férias menor que 12 meses.

- Por exemplo, se um trabalhador for dispensado tendo trabalhado 10 meses ele recebe férias proporcionais a esse período, que seria 10/12.

- A reforma trabalhista estipula que o t.